Mit dem Mehrwertsteuer-Rechner ganz einfach Brutto, Netto und Mehrwertsteuerbetrag ausrechnen. Und Formeln, Rechenweg und Hilfe wie man Mehrwertsteuer berechnet.

MwSt-Rechner: Einfach die Mehrwertsteuer berechnen

Rechner: Mehrwertsteuer rausrechnen oder draufschlagen

Mit unserem MwSt.-Rechner rechnet man leicht von Brutto zu Netto sowie von Netto zu Brutto. Und man kann die Mehrwertsteuer rausrechnen oder draufschlagen.

- Für Viel-Rechner: Mehrere Werte gleichzeitig berechnen

- Falsch hier? Zum Lohnrechner Brutto-Netto

Das Wichtigste in Kürze

- Netto + Mehrwertsteuer = Brutto. Netto enthält also noch keine Mehrwertsteuer. Brutto ist dann schon mit Mehrwertsteuer. Brutto ist also der Endpreis oder Verkaufspreis, den Kunden bezahlen.

- In Deutschland gilt der Standard-Mehrwertsteuersatz von 19 % für die meisten Waren und Dienstleistungen. Für einige Produkte gilt der vergünstigte Satz von 7 % (z. B. Basis-Lebensmittel oder Fahrkarten).

- Der Mehrwertsteuer-Betrag ist der Geldbetrag, der auf den Netto-Preis aufgeschlagen wird. Bei einem Produkt, das netto 10 Euro kostet, sind das 1,90 Euro.

- Das rechnen viele falsch: Wenn etwas 100 € brutto kostet, dann sind keine 19 € Mehrwertsteuer enthalten! Richtige Lösung.

- Der Begriff Mehrwertsteuer wird meist von Verbrauchern benutzt, Buchhalter und das Finanzamt sagen eher Umsatzsteuer. Es ist damit aber das Gleiche gemeint.

Wie funktioniert die Mehrwertsteuer?

Achtung, Falle: Etwas kostet 100 € – warum sind dann nicht 19 € Mehrwertsteuer enthalten?

Jetzt wird es besonders verwirrend: Wenn ein Produkt 100 Euro brutto (also inklusive Mehrwertsteuer) kostet, dann beträgt die darin enthaltene Mehrwertsteuer nicht 19 Euro. Sondern 15,97 Euro!

Wenn wir die Mehrwertsteuer hinzugerechnet haben, ergeben sich also 100 % + 19 % = 119 %.

Der Verkaufspreis ist also 119 %. Dies wird auch Brutto genannt.

Und so berechnen wir den MwSt.-Betrag richtig: Wir teilen das Brutto erst durch 119 und müssen dann mit 19 malnehmen. Teilen nennt man auch dividieren und malnehmen heißt auch multiplizieren.

Probleme mit der Prozentrechung? Hier ganz einfach erklärt.

Die Formeln für die Berechnung von Bruttobeträgen sehen Sie hier:

Oder als Bruch ausgedrückt:

\text{ Bruttobetrag inkl. MwSt. }=\frac{ \text{ Nettobetrag ohne MwSt. * }119 }{ 100 }Zahlenbeispiel:

Nettobetrag (=100%) = 200 Euro

Bruttobetrag (=119%) = 200 Euro × 1,19 = 238 Euro

Die Formeln für die Berechnung von Nettobeträgen sehen Sie hier:

\text{ Nettobetrag ohne MwSt. }=\text{ Bruttobetrag inkl. MwSt. }:1,19

Oder in Form eines Bruchs:

\text{ Nettobetrag ohne MWSt. }=\frac{ \text{ Bruttobetrag inkl. MWSt. }*100}{ 119 }

Zahlenbeispiel:

Bruttobetrag (=119%) = 238 Euro

Nettobetrag (=100) = 238 Euro ÷ 1,19 = 200 Euro

Schnell mit dem Taschenrechner rechnen

Wer nicht mit dem Mehrwertsteuerrechner sondern mit dem Taschenrechner die Mehrwertsteuer für eine Rechnung seines Unternehmens ausrechnen will:

- Von Netto auf Brutto umrechnen: Nettowert x 1,19 (mit 1,19 malnehmen) = Bruttowert

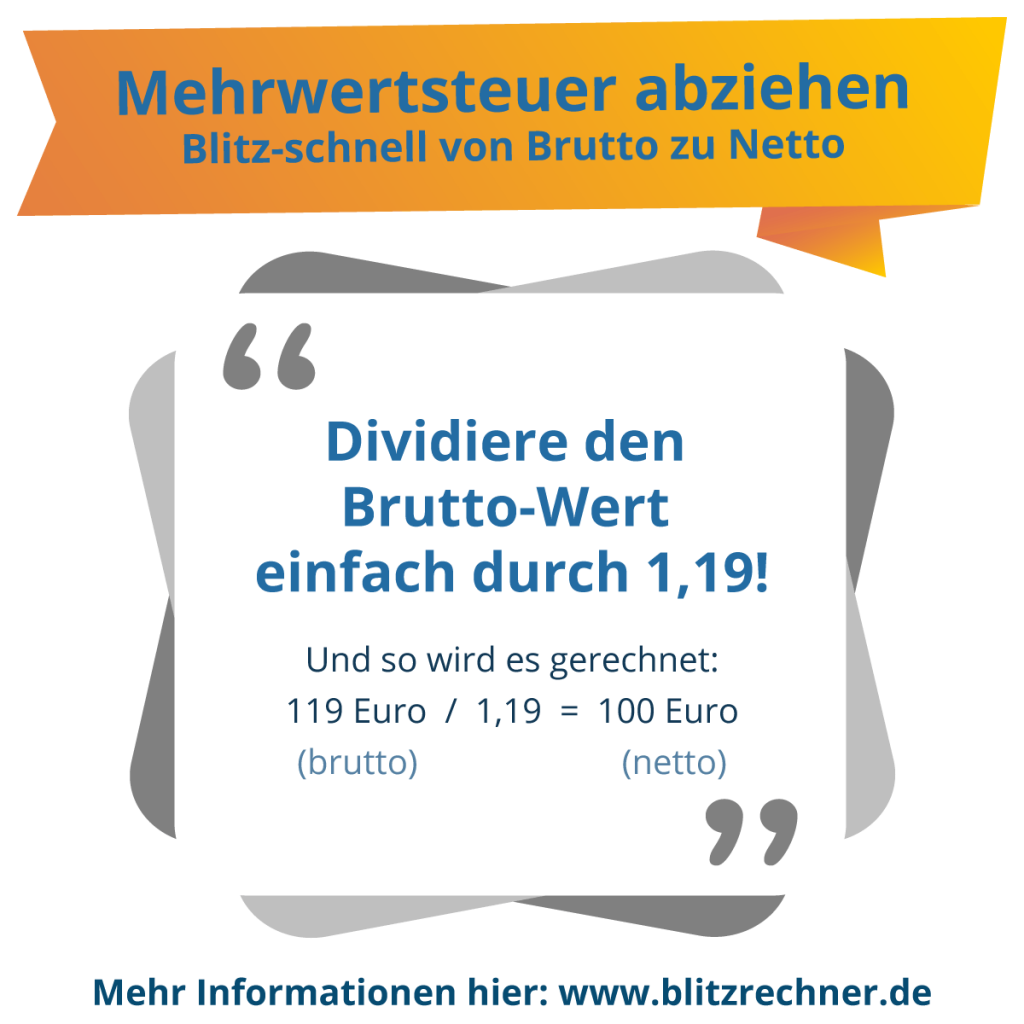

- Von Brutto auf Netto umrechnen: Bruttowert ÷ 1,19 (durch 1,19 teilen) = Nettowert

Mehrwertsteuer-Rechner: Mehrere Werte gleichzeitig berechnen

Der Multi-Mwst-Rechner hat einige zeitsparende Funktionen. Berechnen Sie Mehrwertsteuerbeträge, Bruttopreise und Nettopreise für mehrere Dinge gleichzeitig – egal ob 19 Prozent oder 7 Prozent. Unser Rechner benutzt dafür die vertikale Berechnungsmethode (vom Finanzamt für Unternehmer anerkannt). Auch nutzbar für die Berechnung der Vorsteuer. Formel unter dem Rechner.

Rundungsprobleme bei der gleichzeitigen Mehrwertsteuerberechnung für mehrere Posten

In den Beispielen haben wir drei gleiche Produkte und zwei Wege, um die Mehrwertsteuer zu rechnen: Es gibt die horizontale und die vertikale Berechnung. Schwierig wird es in der Buchführung, wenn der Verkäufer den einen Weg benutzt und der Käufer den anderen. Dann kann es Rundungsdifferenzen geben. In der Buchführung sagt man zu Waren oder Dienstleistungen auch Posten.

Horizontale Berechnung der Umsatzsteuer

Bei der horizontalen Berechnung rechnen wir die Mehrwertsteuer von jedem Posten einzeln aus. Wir rechnen also für jede Zeile von links nach rechts, das nennt man auch horizontal. Den MwSt.-Betrag runden wir bei jedem Posten einzeln nach oben auf (ab x,xx5) oder nach unten ab (bis x,xx4). Danach rechnen wir die MwSt.-Beträge zum Einzelpreis dazu. Die Ergebnisse rechnen wir zusammen und haben am Ende den Gesamtbetrag.

| Posten | Einzelpreis | MwSt (7 %) | Gesamt |

|---|---|---|---|

| #1 | 1,35 | 0,09 | 1,44 |

| #2 | 1,35 | +0,09 | 1,44 |

| #3 | 1,35 | +0,09 | 1,44 |

| 4,05 | =0,27 | 4,32 |

Vertikale Berechnung der Umsatzsteuer

Bei der vertikalen Berechnung rechnen wir zuerst die Einzelpreise aller Posten zusammen. Wir rechnen also von oben nach unten, das nennt man vertikal oder auch je Spalte. Von dem Ergebnis aller Einzelpreise berechnen wir die Mehrwertsteuer in einem Schritt und runden dann den gesamten MwSt.-Betrag nach oben auf (ab x,xx5) oder nach unten ab (bis x,xx4). Danach rechnen wir das Ergebnis der Einzelpreise und den MwSt.-Betrag zusammen und haben am Ende den Gesamtbetrag.

| Posten | Einzelpreis | MwSt (7 %) | Gesamt |

|---|---|---|---|

| #1 | 1,35 | ||

| #2 | 1,35 | ||

| #3 | 1,35 | ||

| 4,05 * 0,07 | =0,28 | 4,33 |

Wie Sie sehen, sind die MwSt.-Beträge um einen Cent unterschiedlich. Bei mehreren hundert Posten hat man leicht Rundungsdifferenzen von einigen Euro. Dem Finanzamt ist es egal, welche Methode Sie anwenden. In der Praxis nutzt man meistens die vertikale Berechnung.

\text{Posten 1:}\ \\text{Nettosumme}=\text{Nettobetrag pro Stueck}\times\text{Anzahl}\ \ \text{USt-Betrag}=\text{Nettobetrag pro Stueck}\times\text{USt-Satz}\times\text{Anzahl}\ \ \text{Brutto-Betrag}=\text{Nettosumme}+\text{USt-Betrag}

Quellen

Formeln

Eine genaue Herleitung der Berechnung finden Sie oben im Text. Hier finden Sie die Grundformel, auf der die Berechnungen beruhen:

\text{100 \%}\times\text{W}=\text{G}\times\text{P}Die Mehrwertsteuer-Formel stammt aus der Prozentrechnung. Mehr zu Prozentrechnung finden Sie hier.

Quellen und Referenzen

- Nöllke, M. (2003). Crashkurs Kaufmännisches Rechnen, S. 44–46. Haufe-Lexware.

- Deutsches Umsatzsteuergesetz (UstG) §§ 1, 2, 10, 12

- Walz, G. (2016c). Lexikon der Mathematik: Band 4: Moo bis Sch, S. 270. Springer-Verlag.

- Weber, M. (2008). Kaufmännisches Rechnen, S. 20–25. Haufe-Lexware.

FAQ

Wie rechnet man 19 % Mehrwertsteuer?

Die Mehrwertsteuer wird vom Netto (Einkaufspreis ohne MwSt.) berechnet. Das Netto müssen wir mit dem Wert 0,19 malnehmen (multiplizieren) und erhalten so den MwSt.-Betrag. Beispiel: Netto 100 € × 0,19 ergibt 19 € MwSt.-Betrag. Zum MwSt-Rechner.

Wie rechnet man die Mehrwertsteuer raus?

Das Brutto (Verkaufspreis inklusive MwSt.) wird durch 1,19 geteilt (dividiert). Beispiel: Brutto 119 € ÷ 1,19 ergibt = 100 € Netto. Zum MwSt-Rechner.

Ist Brutto mit oder ohne MwSt?

Im Brutto ist die Mehrwertsteuer bereits drin. Netto ist ohne Mehrwertsteuer. Zum MwSt-Rechner.

Von Netto zu Brutto rechnen

Sie kennen den Nettowert und den Mehrwertsteuersatz? Wir erklären hier, wie man daraus den Bruttowert berechnet.

In der folgenden Berechnung nehmen wir den Wert 1,19 für den normalen Mehrwertsteuersatz von 19 %.

Möchten Sie die Beträge bei einem ermäßigten Steuersatz von 7 % berechnen? Dann benutzen Sie den Wert 1,07.

Merke:

Mit einer „0“ vor dem Komma berechnen wir nur den Mehrwertsteuerbetrag. In der

Berechnung verwendet man dabei die Werte 0,19 oder 0,07.

Wenn vor dem Komma eine „1“ steht, berechnen wir das Brutto.

Dabei benutzt man die Werte 1,19 oder 1,07.

\text{Bruttobetrag}=\text{Nettobetrag}*(1+\text{ Mehrwertsteuersatz})

\ 20,00\text{ Euro}*(1+19\%)

\ 20,00 \text{ Euro}* (1+ 0,19)

\ 20,00 \text{ Euro}* 1,19 = 23,80 \text{ Euro}

Wie rechnet man von Brutto zu Netto?

Hier ein Beispiel: Der Bruttobetrag beträgt 30 Euro und der Steuersatz 19 %. Sie verwenden folgende Formel:

\text{Nettobetrag}=\frac{\text{Bruttobetrag}}{1+\text{ Mehrwertsteuersatz}}

\text{Nettobetrag}=\frac{30,00\text{ Euro}}{1+\text{19 \%}}

\text{Nettobetrag}=\frac{30,00\text{ Euro}}{1+0,19}

\text{Nettobetrag}=\frac{30,00\text{ Euro}}{1,19}

\text{Nettobetrag}=25,21\text{ Euro}

Nettobetrag anhand des MwSt.-Betrages berechnen

Sie kennen nur den MwSt.-Betrag? Mit dieser Formel kann man daraus den Nettobetrag errechnen:

Bruttobetrag anhand des Mwst-Betrages berechnen

Sie wissen, wie hoch der MwSt.-Betrag ist? Diese Formel errechnet daraus den Bruttobetrag:

Wann gilt 19 % oder 7 % Mehrwertsteuer?

In Deutschland gibt es zwei unterschiedliche Mehrwertsteuersätze: den Standardsatz von 19 % und einen ermäßigten Steuersatz in Höhe von 7 %.

Eigentlich gilt der niedrigere Steuersatz für alle Produkte, die man jeden Tag zum Leben gebraucht, beispielsweise Essen und Waschsachen. Doch in der Praxis ist die Lage nicht immer klar: So fallen für Windeln 19 % MwSt. an, für Tampons dagegen werden seit 2020 nur noch 7 % bezahlt. Bei Schnittblumen gelten ebenfalls nur 7 %, obwohl sie nur ab und zu gekauft werden und zum Leben nicht notwendig sind.

Tabelle mit allen Produkten, die nur 7 % Mehrwertsteuer haben.

Selbst Experten haben manchmal Schwierigkeiten, die Regelungen nachzuvollziehen:

„Der ermäßigte Umsatzsteuersatz von 7 % gilt zum Beispiel für Lebensmittel. Das kann als sozialpolitisch gerechtfertigt angesehen werden, wenn einige Positionen von Getränken bzw. Luxus-Nahrungsmitteln entfallen würden. Allerdings liegt die Schwierigkeit bei allen Ermäßigungsgründen bei den Abgrenzungen: So werden Kaffee, Milch und Latte Macchiato im Restaurant mit 19 % besteuert, außer Haus jedoch unterschiedlich: Zubereitet, also „To go“ fallen für den Kaffee 19 % an, für Milch (Lebensmittel) 7 %. Ein Latte Macchiato wird mit 7 % besteuert, wenn er aus mindestens 75 % Milch besteht, weil er dann als Milchmixgetränk gilt. Für die überwiegenden Ermäßigungstatbestände gibt es keine tragfähigen Gründe. Der Gesetzgeber sollte seine Spielräume für eine Reform nutzen.„

Wolfgang Wawro, Pressesprecher der Steuerberaterverbandes Berlin-Brandenburg